本帖最后由 梧桐树 于 2015-2-13 18:14 编辑 * v0 ?7 X0 U+ C7 E/ q

7 d5 L* H% m7 q$ k1月市场回顾 1月车市的零售和批发双超预期,这主要是春节消费周期和自主强势冲量的共同促进。15年春节在2月19日,由此带来节前旺销时间拉长,造成市场热度温和后 延的现象。14年底,部分车系销量冲刺带来价格透支较重,15年初厂商努力迅速推动促销回收,由此1月前三周的零售回暖缓慢。基于1月有21个工作日比同 期多4天,加之自主品牌去年储备增量在1月末释放,推动最后一周市场零售数据拉升很快,最终导致1月零售达到197万的超预期增长局面。 1月自主品牌国内零售份额拉升到39%的超强高位。这首先是14年4季度的自主品牌没有过度冲刺目标,而合资品牌14年12月冲刺透支了1月销量,因此 15年1月的自主品牌相对表现优异。另14年末自主推出的A0级和A级SUV新品的市场表现火爆,形成很强的节前增量动力。而15年大集团间的竞争也进入 新阶段,推动新年新站位。 由于春节滞后,15年1月的生产达到188.8万的新高,导致1月的厂家减库存仅有6万台,推动厂家销量达到195万台的高位,形成产销零售均在1月创出历史新高的特色局面。 ( w1 G: A( Y" F: F

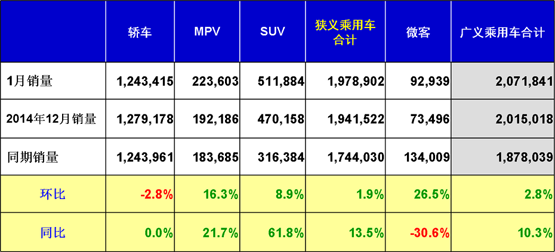

2月市场展望 从PMI指数偏低和央行降准的信息看,目前经济下行压力仍较大。但春节因素是15年车市开局的最大刺激点,经济因素的影响不大。 由于14年12月-15年1月的渠道减库存7万台,是历年最低的,因此2月车市仍有充足的供给。虽然2月工作日仅有17天,但因春节滞后导致2月的春节前 火爆期仍有半个多月。从历史数据看节之前的两周销量比春节后第2-3周销量高40%左右,这也是今年2月零售高增量的重要保障。春节时的回家过年、走亲访 友、假期出游都是最需要私车的,随着居民平均收入的持续提升,大众消费时代的节前购车热潮仍是最火爆的。 14年底深圳限购带来的其他类 似城市居民恐慌购车,而北京公车拍卖的启动和涨工资的风潮也进一步推动政府事业单位人员的购车热,县乡市场的节前购车 历来是最旺的,因此节前的车市火爆是从大城市到县乡市场的全国市场全面火爆。春节前红包发放、降准的流动性放水、油价低位、车购税将根据发票价格征收,这 都是车市的利好。由此15年的2月零售量将明显高于14年2月,这也是历年最长的元旦至春节前的火爆行情。但由于今年春节的延期体现的是年度消费周期的收 官行情,1-2月的数据尚缺乏趋势代表性。 1月乘用车销量

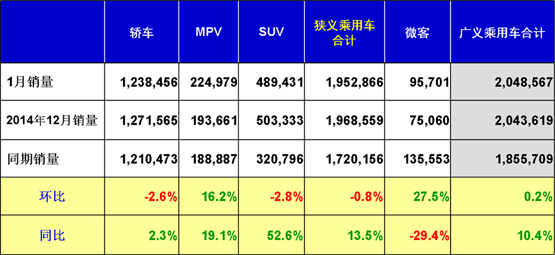

1月乘用车批发量

F3 P5 Q* }4 f( R

汽车行业利润增长良好 财政部22日公布去年国有企业运营数据,去年国企利润总额和应交税金同比增幅均放缓,但汽车行业利润增幅领先。 汽车行业的合资企业也是国企,整车企业利润增长超越其他行业,这体现了整车企业的产业地位优势带来的受益最大。从原因看:首先是整车企业受益于原材料资源 价格下跌的利益较大。14年汽车整车企业的主营成本增11.3%,销售收入增12%,毛利增长较快。随着PPI的持续负增长,钢铁、有色、等基础材料的价 格大幅下跌对车企成本改善的效果明显,推动车企利润的较好增长。其次是乘用车消费档次提升带来的高价格高利润车型占比增大。近期乘用车增换购需求增大和油 价下跌等综合因素带来国内SUV等多功能车的需求暴增。据乘联会统计,14年SUV国内零售382万台,同比增速达到36%,SUV这样的高价车型的销量 超高速增长也是对车企销售额和利润的巨大提升。例如长城虽然14年销量微降,但销售额提升明显。第三是多年的高利润积累导致部分车企钱多。近几年国内贷款 利息高是影响企业利润走低的重要因素,但14年合资企业的财务费用还是赚了34亿,这也是厂商利润分化的重要影响因素。推动利润增长的另一个因素是汇率推 动,14年人民币实际有效汇率升值带来进口零部件的成本下降,同时也带来车企外方利润折算为外汇本币后的增大,由此导致今年车企的利润让中外股东都很满意。

$ T5 Y0 m7 S: Z: ?. Q0 O2 S

豪车的厂商矛盾不会蔓延 今年的车企利润高增长,而豪车的经销商亏损加剧,这两者似乎是矛盾的,但也是可以平衡的。车企定的销量目标高,其利润也同步增大,因多卖一辆车的利润是相 对稳定的,因此厂家才会权衡损益而力争更高目标。目前中国合资车企的平均销售利润11%,而经销商的销售亏损如果达到2%也就是很严重的了,两者对比就能 看出多卖车付出辛苦的是经销商,利润损失的也是经销商。厂家如果考虑更多渠道成本分担和利润分享,则经销商还是会努力卖车而获得合理的年终返利,有效弥补 亏损。如果经销商找厂家要亏损补贴后能达到销售盈亏平衡,则厂商矛盾就容易解决些。实际近几年最苦的是自主品牌厂家,面对市场份额的萎缩压力,经销商主动 放弃和改换品牌的现象较多。经销商流失问题促使自主品牌厂家控制建店规模和降低运营成本,同时引入银行信贷并分担经销商的部分库存资金成本,基本实现厂商 关系的相对稳定。 随着电商等的冲击,目前实体零售业态都很艰难。由于豪车经销商的改换品牌成本高,且大部分经销商仍看好豪车发展,相对珍惜豪车品牌授权,大部分不想跑,因 此虽然联合抗议,但实际还是想稳定。因自主品牌和部分合资品牌的厂家已经设法保护经销商利益,而豪车的厂商矛盾不会形成蔓延和不可控的局面。

6 J9 n: H. f! k6 d+ n

汽车消费税在零售端征收是好事 中央新一轮税制改革已经启动,其中汽车消费税改革也是各方期待的焦点。我们期待消费税从生产厂家征收改为在消费环节征收,同时将消费税变为地方税。由于卖 地挣钱多,目前很多城市热衷卖地增收,导致城市道路通行板块化,支线道路功能弱化,加剧拥堵;地方政府促进汽车消费、解决道路拥堵的积极性不大,因而盲目 限购等懒政盛行。根据税改思路,如果将消费税下移到零售环节,哪上牌、哪缴税,可以鼓励地方政府为多征税而促进本地购车消费,同时改善城市道路规划,减少 限购冲动。随着营改增的税收改革,地方税基需要培育和增强,此时将汽车消费税和购置税转为中央与地方分成的税收,可以改善地方财政压力。地方政府抢投资与 促销费的冷热反差需要用利益平衡,这对抑制地方过度争抢整车企业扩产能的项目,使整车企业更理性扩产发展也是有益的。针对零售折价影响税收问题,汽车消费 税的零售环节征收可以参照购置税的最低计税价的模式,确保税收的相对合理稳定。如果捆绑车购税和消费税后,消费者购车缴纳的税收额度差异较大,会进一步增 强税收政策的消费调节导向效果。 . @' f6 p; f# `6 p2 ^! L

四阶段油耗是持续加剧的挑战 从减排向节能的转变,这是未来车企面临的最大挑战。乘用车行业的节能减排是有阶段性特征,前几年是减排推动型,乘用车产品排放标准实现从欧一到国五的快速 升级。近日国家四阶段油耗指标正式发布,标志着未来5年的乘用车行业进入节能推动型。根据政策,未来5年乘用车企业平均油耗持续加速收严:从15年的 6.9升、16年6.7升、17年6.4升、18年6升、19年5.5升、直至2020年的5升。这样的持续加速收严,既要求车企的单车油耗持续下降,同 时也要求车企的产品结构持续向低油耗车型倾斜,同时还要更多生产新能源车实现油耗的冲抵。同时政策规定的新能源车的冲抵折算也快速减少,从16-17年的 5台,18-19年的3台,降至2020年的折算2台。这样的组合政策需要车企的有效产品技术线路规划对应。 针对未来产品策略,我们感觉要坚定执行国家新能源车战略,同时努力把握未来汽车电动化和数字智能化的趋势,不断强化中国作为世界工厂的电池、电机、电控等 领域的低成本高品质制造能力,提升整合设计能力,实现新能源车的突破。针对迅速严重的老龄化趋势和年轻人口锐减,我们也应审慎看待目前的年轻化SUV趋 势,参考老龄化的先行国家经验,合理规划产品线布局,降低企业平均油耗。在未来技术线路规划时,根据我们城市道路拥堵的现实,更多考虑低速工况节油减排的 客观需要,强化混动线路,谨防柴油化的短视策略,实现可持续的企业产品技术升级线路。尤其是针对油耗标准加速收严,从弱混启停到混动和插电混动、电动车的 节能产品系列组合,使企业能灵活调整节油产品的供给比例,最终实现2020年的5升宏伟目标。

, ?6 y$ X& c. }. m |